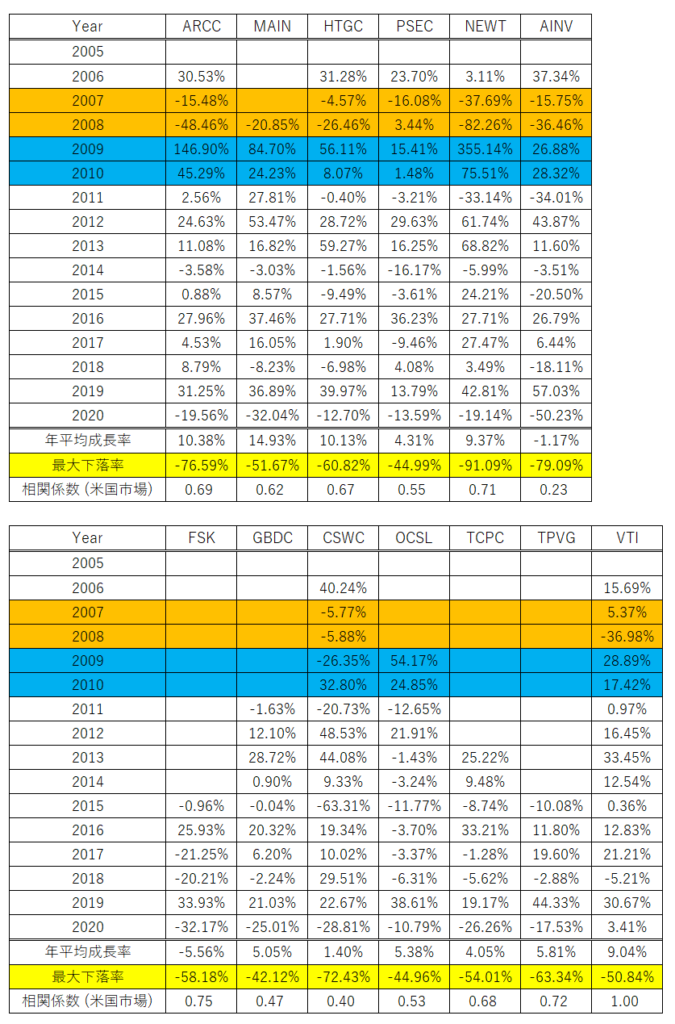

BDC は ”Business Development Company” の略で、高配当な銘柄として注目しています。新興企業への融資やサポート業務を行い、その利益の9割以上を配当に回すことで法人税が軽減されるため、高配当を実現しています。配当利回りが時として10%を超えることがありますが、怪しい会社ではなくアメリカの市場に上場している立派な会社です。ただ新興企業を相手にしている企業であるためリスクが高く、リーマンショックやコロナショックの時は大きく値動きを伴います。今回は私が所有している BDC 銘柄について過去の値動きや年平均成長率、最大下落率(ピーク時の値から底の値までの推移)、米国市場との相関係数を調べてみました。(2020年は11月までのデータ)

および年平均成長率、最大下落率、米国市場との相関係数

BDC にも銘柄によってかなり一年間のパフォーマンス、年平均成長率が異なることがわかりました。銘柄によってはマイナス成長のものもあることがわかります。一方、VTI を上回るリターンを上げている銘柄もいくつかあります。これらを選択できれば、私たちの資産形成に大きく役立つことになると思います。また米国市場との相関係数は0.5~0.7であり、一定の分散効果もありそうです。

上の表で特記すべきは2007年~2008年のリーマンショック時の下落とその翌年からのリバウンドです。リーマンショック以前から上場している BDC については、最大下落率はこの時期に記録しており、NEWT の-91.09% は実際に体験していたら絶望しか感じないでしょうね。一方その後の2009年におけるARCCの 146.9%、NEWTの355.14% は目を見張る大きなリターンです。

私はコロナショックを契機に上記の BDC に投資を開始しました。2009年の再現を狙いました。まだ2020年はコロナショック以前の水準に戻り切っていない銘柄が多いので、2020年に投資を開始しました。2021年の現在はデータがまだ間に合っていませんが、おおむねコロナショック前の水準に株価は戻っていますので、投資妙味は薄まってきていますね。ただこのような投資先もありますよ、と紹介してみたかったので、記事としています。あとBDCは以前はマネックス証券を介して投資をしてきましたが、現在マネックス証券は BDC銘柄の新規買付を停止しています。

楽天証券はまだ新規買付ができるのですが、上記銘柄の全ての BDC が購入できるわけではないので選択肢は狭まってしまいました。ARCC、MAIN、HTGC、PESC、NEWT は購入できるので、主要なところは大丈夫かなと思っていますが、他の証券会社で購入できるところがないかを調べてみてもいいかなと思っています。

それでは、また。

I cross my fingers for you!

下記に参加しています。下のボタンを押して応援していただけると嬉しいです。

独自ドメインでブログを始めることに興味のある方は。

Motley fool Japan は米国株の投資情報を提供している Motley Fool の日本法人です。米国株式を始め、海外株式の一次情報や投資にまつわる情報を提供しています。米国本社は1993年に設立され、これまで TESLA や DISNEY、NETFLIX などの優良企業が市場で注目を浴びる前に長期保有を推奨してきたなどの実績があります。またこちらから手に入りにくい外国株式の一次情報を日本語で入手することが可能です。メールアドレスを登録することでメルマガ会員限定の情報を無料で取得することもできます。

私が利用している証券会社です。

コメント